Расчеты с умершим сотрудником

Заработная плата и иные доходы, которые были не получены сотрудником ко дню смерти, подлежат выплате его родственникам, членам его семьи или лицам, находившимся на иждивении на день смерти (ст. 141 ТК РФ)

Доход, который был не получен сотрудником, согласно статье 1183 ГК РФ, можно выплатить члену его семьи не позднее четырех месяцев со дня смерти.

Но при этом, если вознаграждение сотруднику начислено до даты смерти, то согласно письму Минфина России от 22.08.2017 № 03-15-07/53912, он облагается взносами.

Рассмотрим ситуацию на примере.

Сотрудник умер 20.08.2022. А 29.08.2022 родственник покойного принес необходимые документы для выплаты:

- Зарплаты за август.

- Премии.

- Больничного листа.

- Компенсации за не использованный отпуск.

- Пособие на погребение.

Отразим начисления в программе.

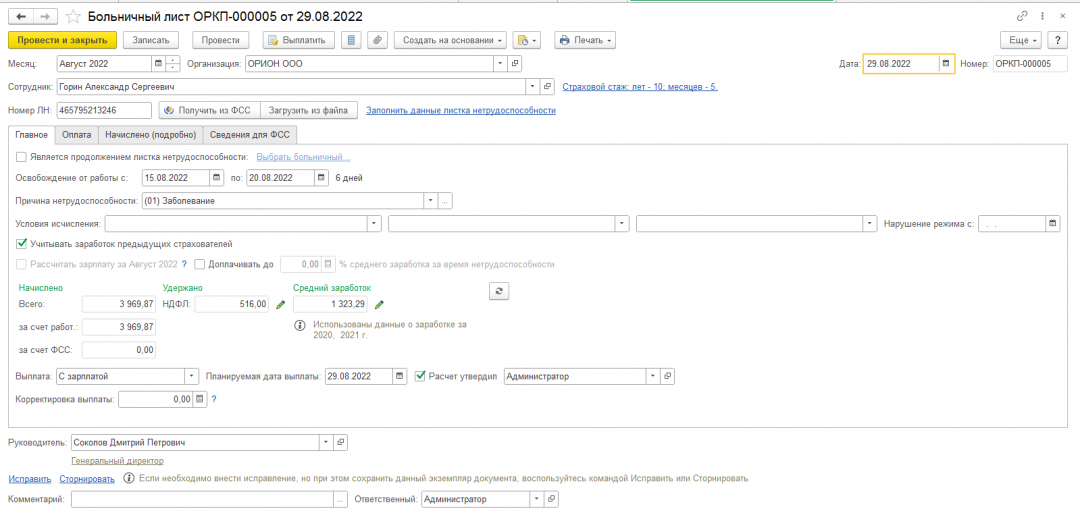

1.Больничный лист.

В организацию поступил Больничный лист по сотруднику, период болезни с 15.08.2022 по 20.08.2022.

Оформляем больничный (меню Зарплата – Больничный лист).

Программа рассчитает документ - первые три дня за счет работодателя - 3 969,87 и сумму исчисленного НДФЛ - 516,00.

Выплату будет проводить 29.08.2022

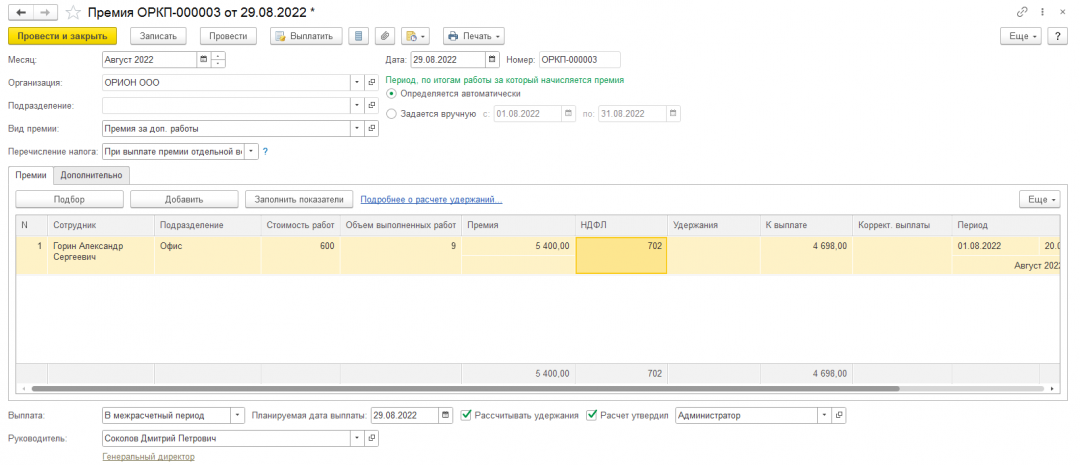

2. Далее начисляем премию (меню Зарплата – Премии)

Указываем сумму премии – 5400 и программа сосчитает НДФЛ с нее – 702.

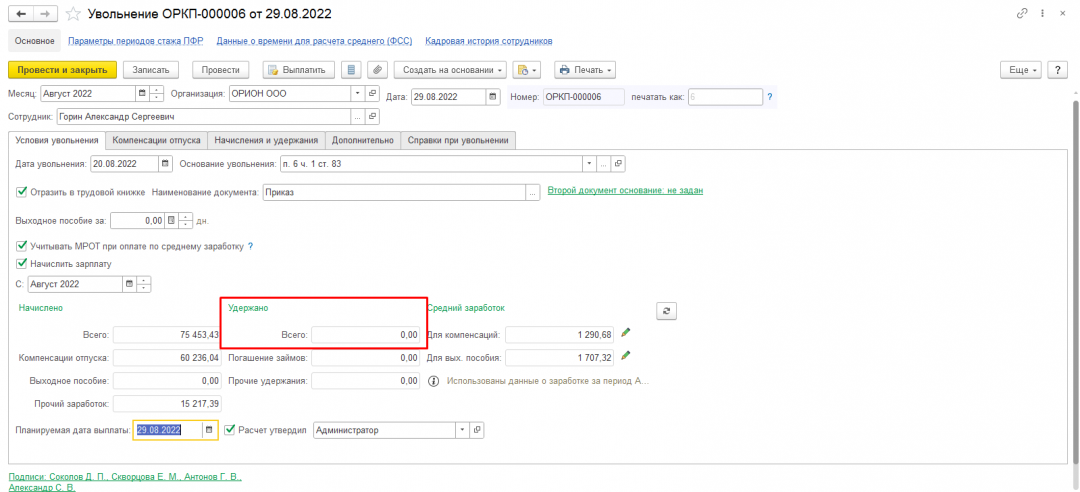

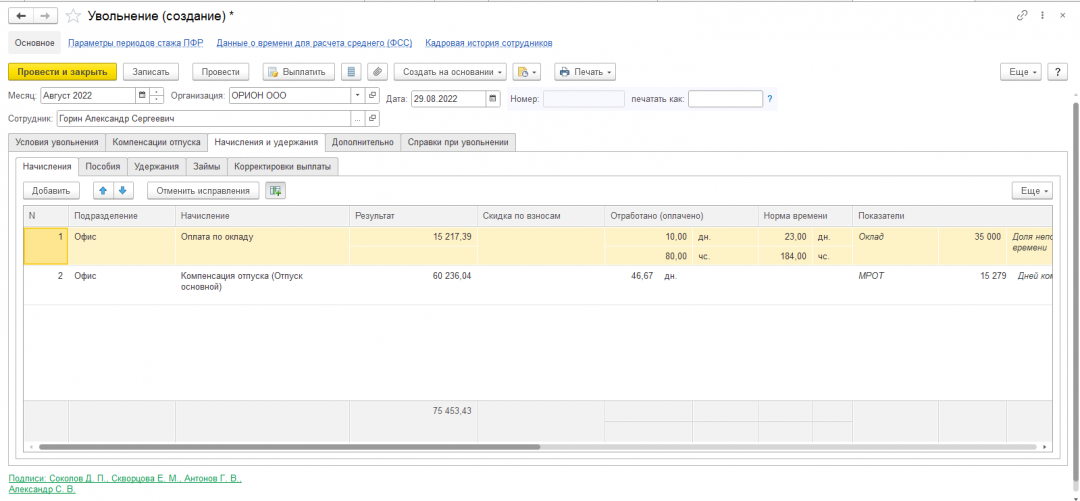

3. Делаем документ Увольнение. Дата увольнения – день смерти сотрудника 20.08.2022, дата документа – дата приказа.

Основание увольнения – п. 6 ч. 1 ст. 83, при указании данного пункта программа автоматически убирает НДФЛ и взносы из документа увольнения.

В документе даже нет вкладок с НДФЛ и взносами

Поэтому с оплаты по окладу и компенсации при увольнении программа автоматически не сосчитала НДФЛ и взносы.

4. Т.к. выплаты и начисления происходят после смерти сотрудника, то согласно письмам Минфина и Минтруда НФДЛ и взносы не положено начислять доходы, начисленные и выплаченные родственникам на доходы сотрудника, который умер. А значит и на больничный и премию.

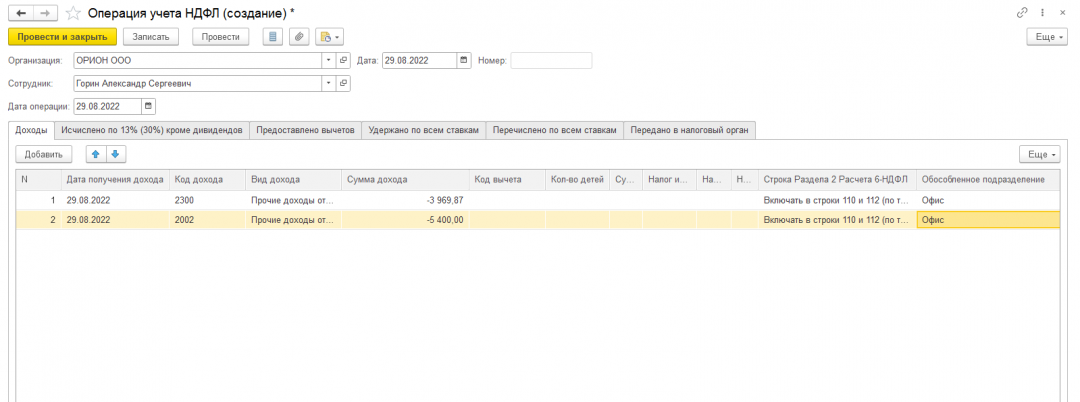

Для этого скорректируем доход специальным документом Операция учета НДФЛ (меню Налоги и взносы – Операции учета НДФЛ)

В документе выбираем сотрудника и дату получения дохода – день выплаты дохода родственнику (в нашем примере это 29.08.2022)

Заполняем вкладку Доходы.

Добавляем две строчки одну на премию и другую на больничный лист.

В поле сумма дохода указываем сумму соответствующего дохода (в т.ч. НДФЛ) со знаком "минус", также не забываем, если сотрудник работал в обособленном подразделении, то на этой же вкладке необходимо заполнить и поле Обособленное подразделение.

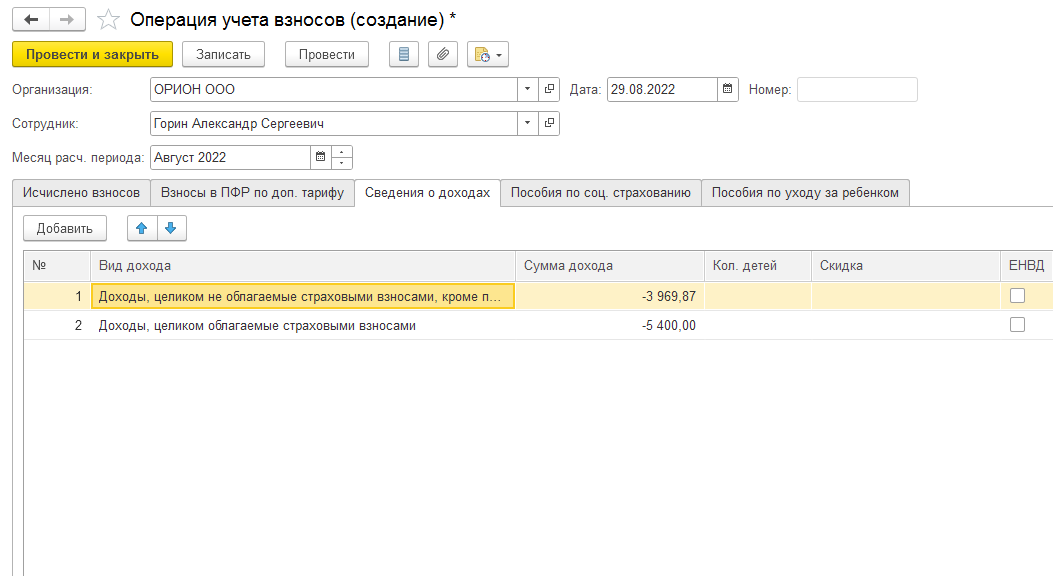

5. Теперь скорректируем базу для страховых взносов. Для этого заходим в меню Налоги и взносы – Операция учета страховых взносов.

В документе заполняем только вкладку Сведения о доходах.

Для суммы дохода по БЛ указываем вид дохода "Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих"

Для суммы дохода по премии вид дохода будет – "Доходы, целиком облагаемые страховыми взносами".

Оба дохода при этом указываем также со знаком "минус".

Другие вкладки не заполняем.

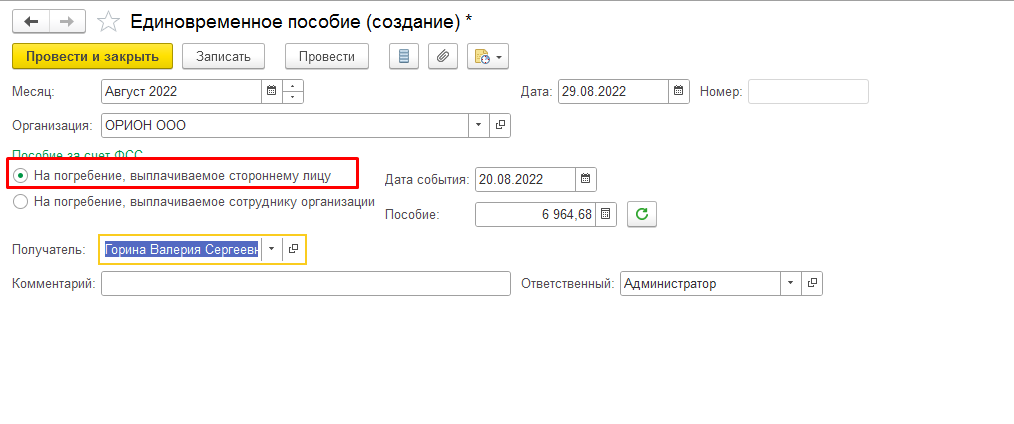

6. Пособие на погребение - родственнику выплачиваем единовременное пособие за счет ФСС.

Для этого в меню Зарплата – Все начисления – Создать – Единовременное пособие за счет ФСС. Пособие выплачиваем стороннему физическому лицу (родственнику), поэтому получателя добавляем в графу получатель через справочник физические лица.

Эти суммы в программе зарплата не отражаются к выплате, т.к. выплата производится стороннему лицу.

7. Так как выплату будем производить на карту родственнику, который не является сотрудником нашей организации, все расчеты по выплате будут происходить в бухгалтерской программе.

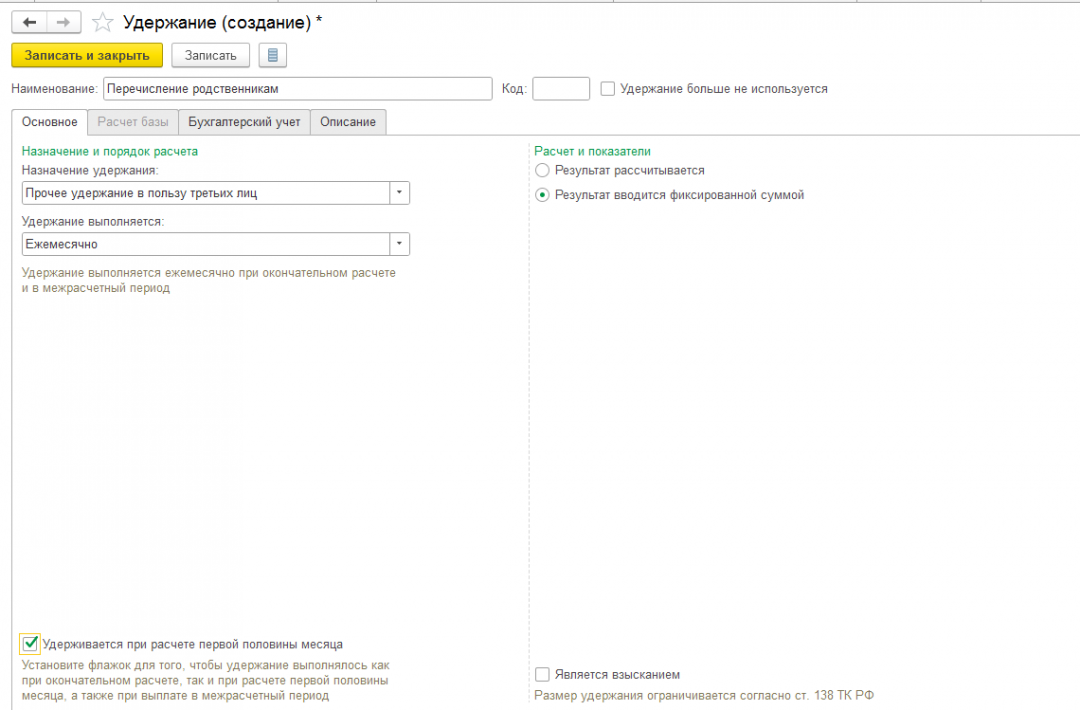

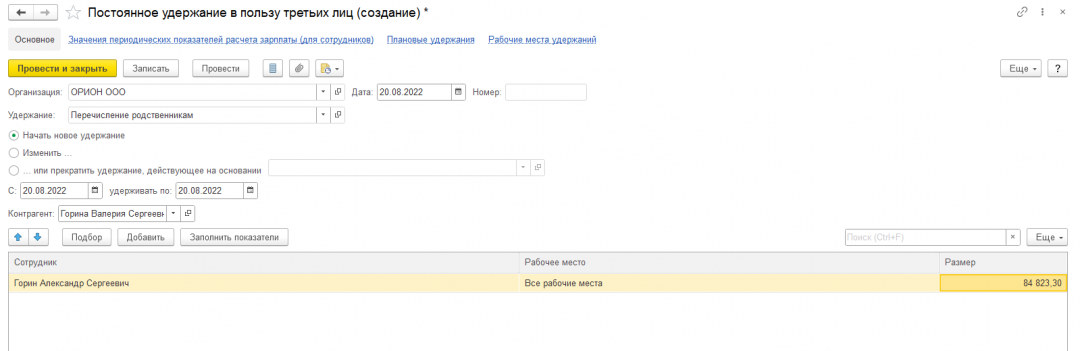

Для списания задолженности перед умершим сотрудником в программе Зарплата, сделаем удержание, в пользу третьих лиц, на сумму начисленного дохода.

Меню Настройка – Удержания - Создать.

Назначение и порядок указываем – Прочее удержание в пользу третьих лиц

Удержание выполняется – Ежемесячно

Далее это удержание назначаем сотруднику. Меню Зарплата – Алименты и другие удержания – Создать – Постоянное удержание в пользу третьи лиц.

В поле Размер указываем полную сумму дохода, со всех начисленных сотруднику сумм.

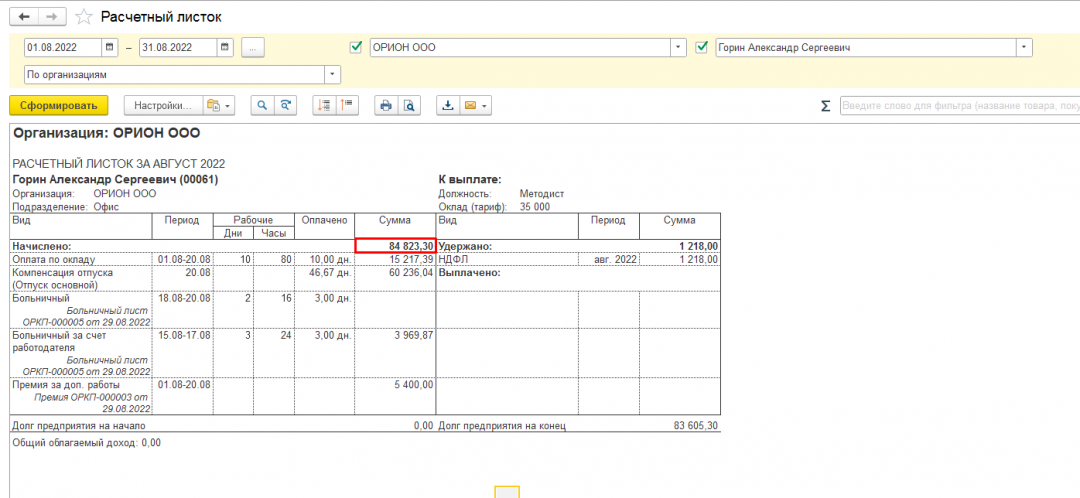

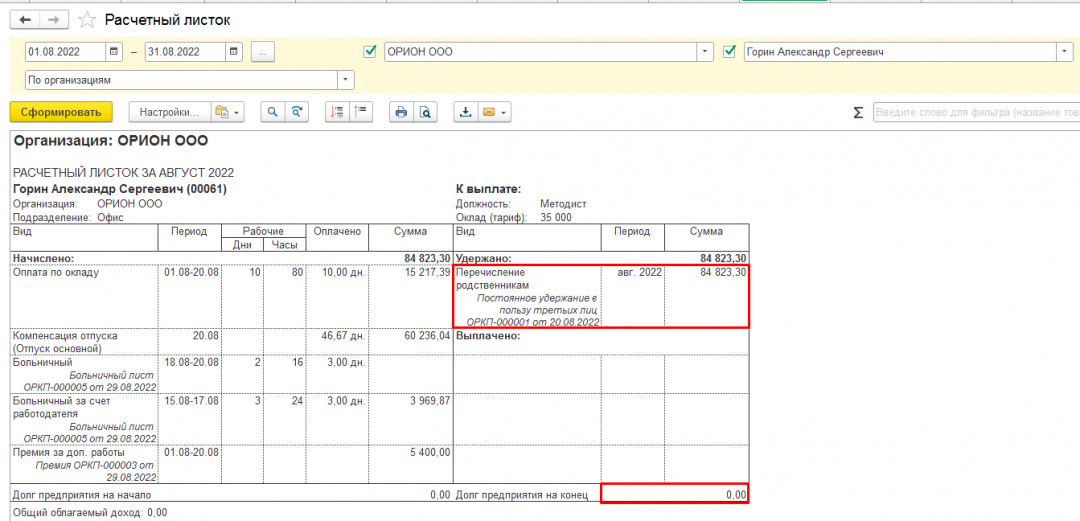

Полную сумму, начисленную сотруднику можно увидеть в отчете Расчетный лист

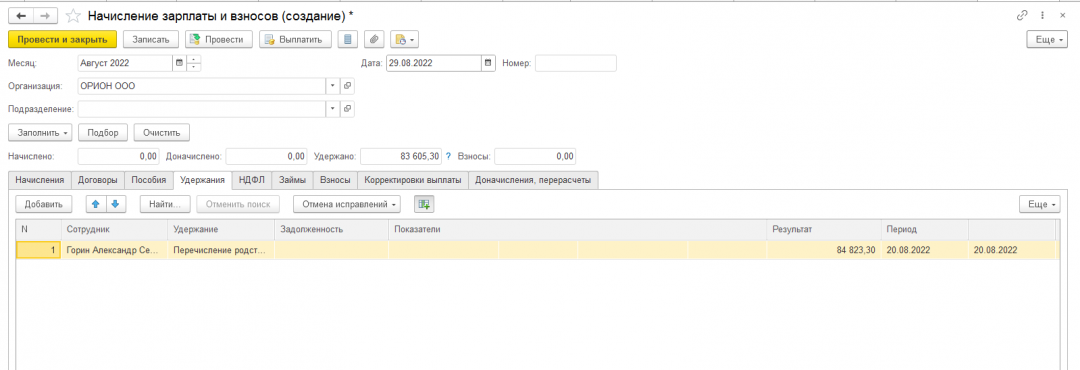

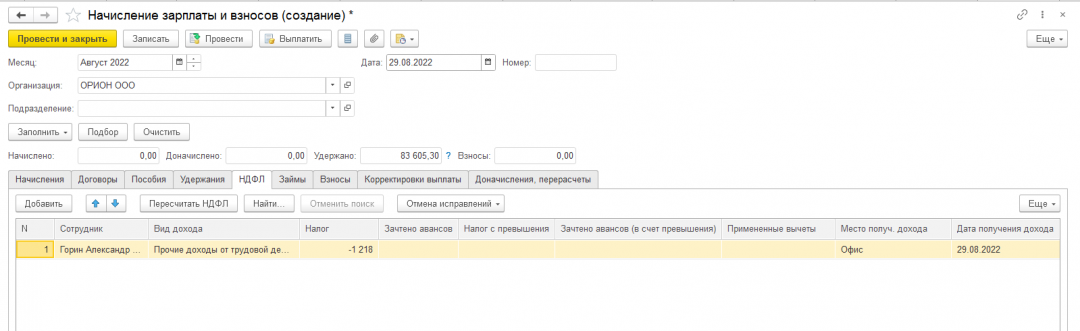

Далее делаем документ Начисление зарплаты и взносов. Документ заполняем по кнопке Подбор – и выбираем данного сотрудника.

По сотруднику заполняются только

- Вкладка Удержания, на сумму удержания в пользу родственника.

- Вкладка НДФЛ – в которой сторнируется исчисленный НФДЛ с сумм БЛ и премии, которые ранее были начислены

В итоге при формировании расчетного листочка, после проведения документа Начисление зарплаты и взносов, мы увидим, что сумма к выплате по сотруднику будет равна нулю.

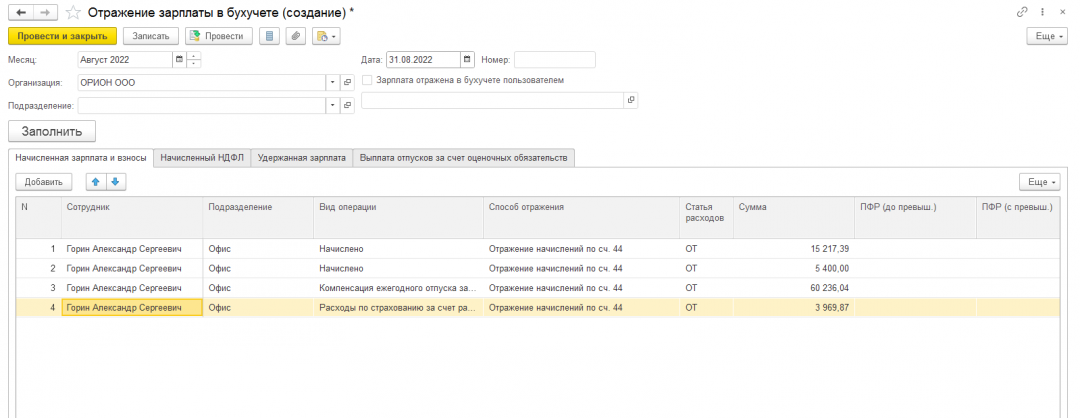

Для выгрузки данных в бухгалтерскую программу в документе "Отражение зарплаты в бухучете по сотруднику" заполнится вкладка Начисленная зарплата и взносы, при этом данные по взносам будут пустыми.

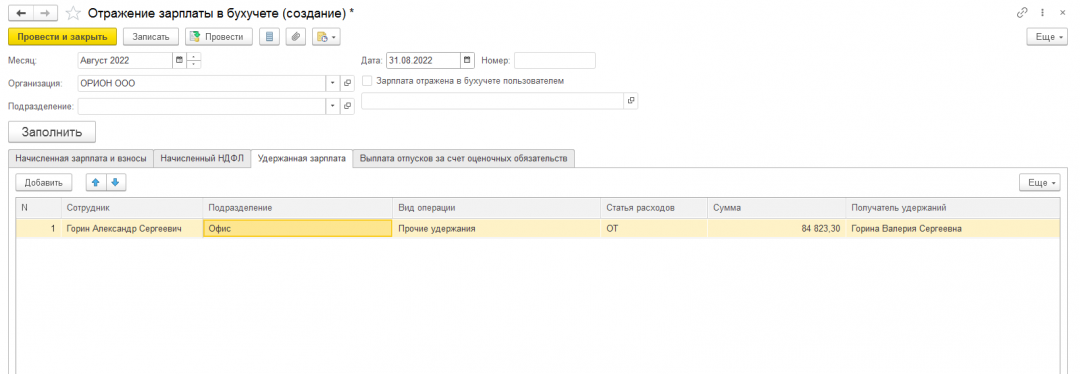

А также заполнится вкладка Удержанная зарплата на сумму удержания в пользу родственника.

При выгрузке данных это удержание в бухгалтерской программе отразится проводкой Дт 70 Кт 76.49.

В бухгалтерской программе необходимо будет сделать выплату с видом операции "Прочий расход" со счета Дт 76.49.

Если вам требуется консультация по волнующим вопросам - заполните форму ниже или позвоните

по тел.+7 (812) 334-44-71

Воспользуйтесь нашей услугой Автоматизация бизнеса 1C.