Налоговый аудит

Аудит налоговой отчетности – это проверка правильности исчисления и уплаты налогов и сборов, анализ действующей системы учета на наличие налоговых рисков.

Аудит налоговых обязательств представляет собой всестороннюю оценку корректности расчета и уплаты налогов и сборов, а также анализ функционирования системы учета для выявления налоговых рисков.

При проведении налогового аудита мы принимаем во внимание актуальные направления проверок со стороны надзорных органов и судебные разбирательства.

Стоимость проведения налогового аудита с выдачей отчета - от 80 000 рублей. Срок проведения налогового аудита – от 3 рабочих дней.

Этапы работы

Когда необходим налоговый аудит?

- предстоит налоговая проверка или поступили требования ФНС о нарушениях или ошибках;

- существуют обоснованные сомнения в правильности исчисления и отражения налогов в отчетности;

- вы задумываетесь о смене системы налогообложения, намерены воспользоваться налоговыми льготами;

- предстоит реорганизация компании или смена вида деятельности;

- меняется руководство компании, в том числе руководство финансовых органов компании.

Цена на услугу налогового аудита зависит от количества проводимых компанией операций, величины выручки, системы налогообложения и других факторов.

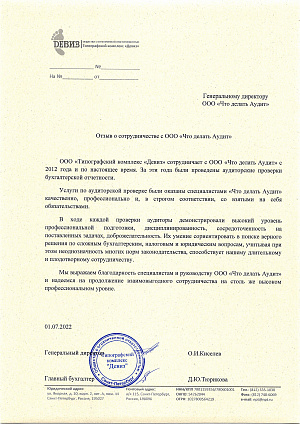

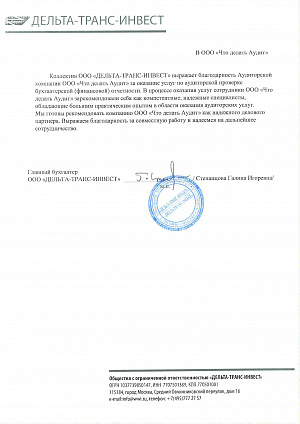

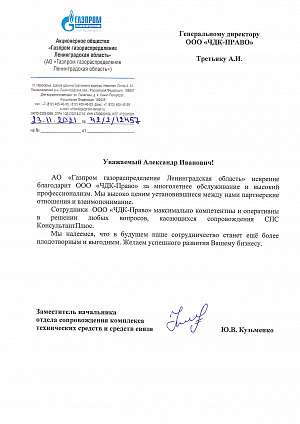

Преимущество налогового аудита от компании «Что делать Аудит» в СПб — это комплексный подход к проверке аудиторов, юристов налоговых консультантов и специалистов по бухгалтерскому учету, который позволяет не только выявить налоговые риски и оценить их последствия, но и получить рекомендации по оптимизации существующей учетной политики для целей налогообложения.

Мы осуществляем аудит как отдельных налогов (налог на прибыль, НДС, НДФЛ, страховые взносы), так и всей системы налогового учета компании.

Порядок планирования и проведения аудита бухгалтерской (финансовой) отчетности:

- На основе запроса клиента и анализа предоставленных данных о финансово- хозяйственной деятельности аудируемой компании составляется коммерческое предложение со сроками проведения и стоимостью налогового аудита.

- После согласования стоимости услуг по аудиту бухгалтерской (финансовой) отчетности идет этап совместного планирования с клиентом этапов и сроков проведения аудиторской проверки.

- В запланированные сроки команда аудиторов приступает к анализу данных регистров бухгалтерского учета, отчетности, проверке договоров и первичных документов как с выездом на предприятие, так и дистанционно.

- Затем готовится и обсуждается с клиентом проект отчета и аудиторского заключения, оказываются консультации по устранению выявленных нарушений.

- На заключительном этапе аудиторской проверки выпускается аудиторское заключение и отчет о результатах проверки.

Виды налогового аудита

1. Выборочный аудит отдельных налогов, например, налога на прибыль, НДС, зарплатных налогов и взносов. В рамках такой проверки наши специалисты выборочно изучают «узкие» места в системе налогообложения компании, что позволяет структурировать налоговое планирование, выявить риски и возможности по оптимизации налогообложения.

2. Комплексный налоговый аудит - масштабная проверка правильности исчисления и уплаты налогов и сборов, анализ действующей системы учета на наличие налоговых рисков, которые могут повлечь доначисление налогов, штрафы и пени.

В ходе налогового аудита мы проверяем:

- действующую систему налогового учета компании, учетную политику;

- формы, направляемые в налоговые органы;

- правильность расчета и формирования налогооблагаемой базы;

- наличие налоговых рисков по доначислению налогов, штрафов и пени;

- правомерность применения налоговых льгот;

- резервы по налоговым льготам.

По итогам аудита клиент получает заключение, включающее:

- сведения о выявленных налоговых рисках и оценку их последствий;

- рекомендации по снижению налоговых рисков.

О нас

работы

сотрудников

клиентов по России

Преимущества