Что делать, если сотрудник принес заявление на вычет по НДФЛ в середине года, а вычет надо было применять с января

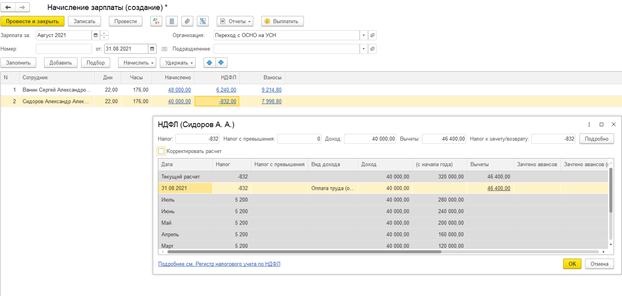

В организации сотрудник Сидоров А.А. работает с 01.01.21. В августе он принес заявление на налоговый вычет на троих детей с 01.01.21. По июль 21 года включительно вычеты не применялись.

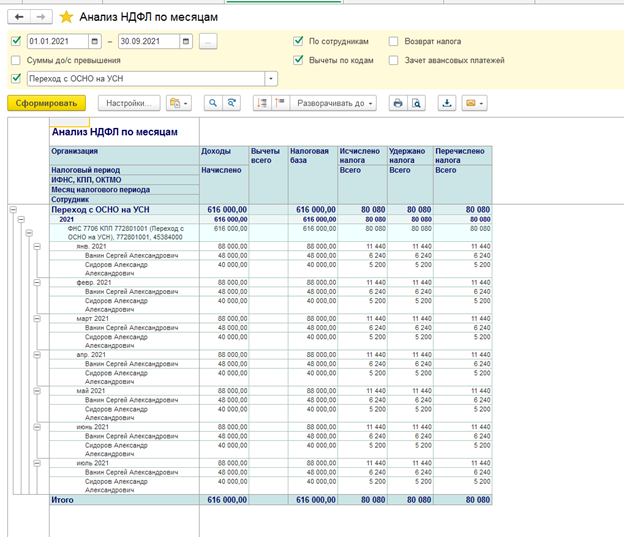

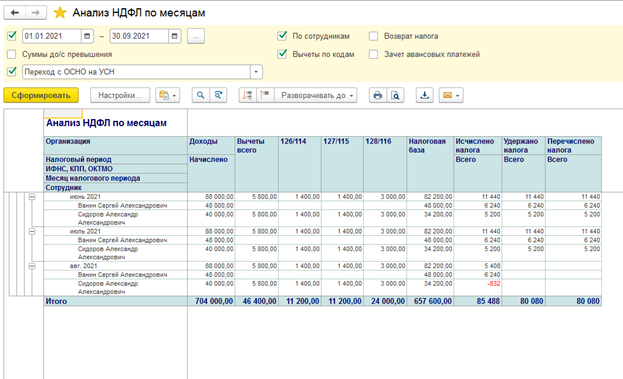

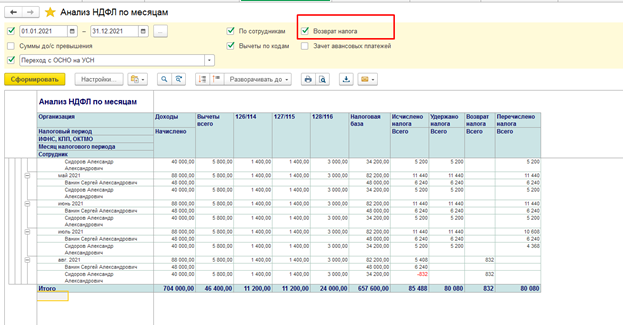

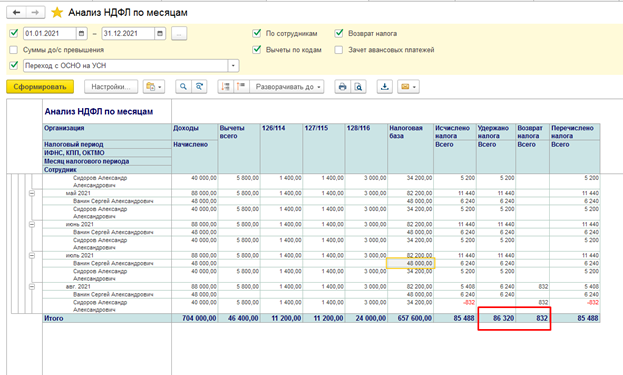

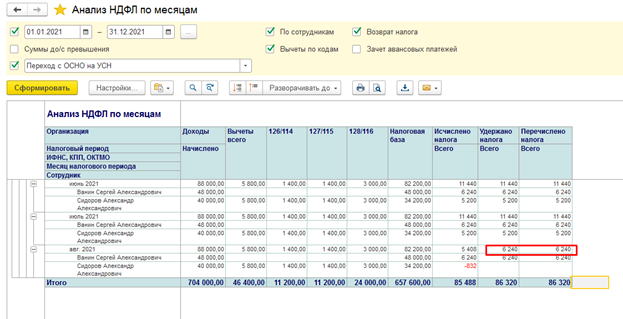

В отчете Анализ НДФЛ по месяцам (Зарплата и кадры – Отчеты по зарплате) это видно.

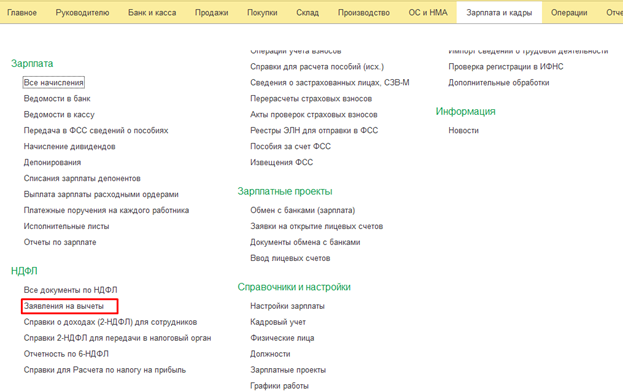

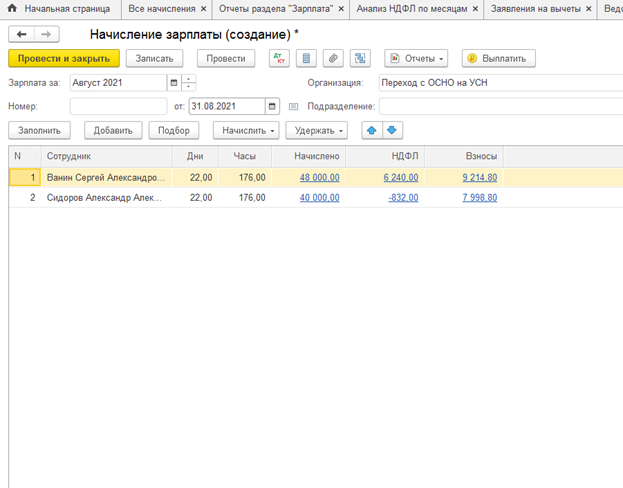

Заводим заявление на вычеты (Зарплата и кадры – НДФЛ - Заявления на вычеты). Дату ставим ту, когда сотрудник принес заявление - 25.08.21. В поле месяц – Январь 2021, месяц, с которого применяются стандартные вычеты по этому заявлению.

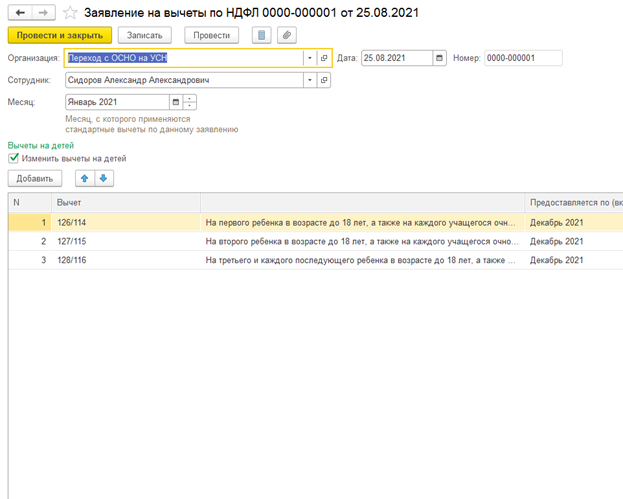

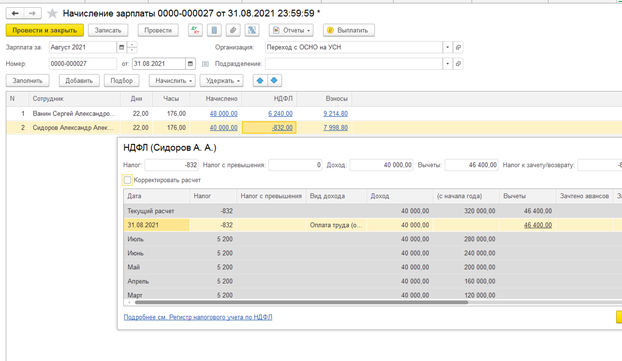

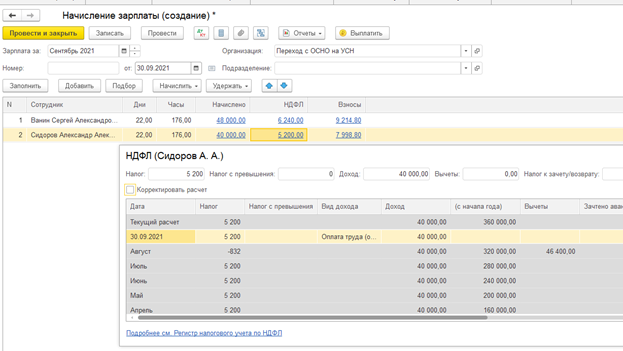

В начислении зарплаты за август 2021г. появился отрицательный исчисленный НДФЛ в размере - 832 руб.

В Анализ НДФЛ по месяцам это также видно.

В данной ситуации возможны два варианта:

1 вариант – вернуть сотруднику излишне удержанный НДФЛ.

От сотрудника надо получить заявление на возврат и в течение 3-х месяцев вернуть ему на р/счет. Предусмотрен только вариант безналичного перечисления, через кассу возвращать НДФЛ нельзя (ст. 231 НК РФ).

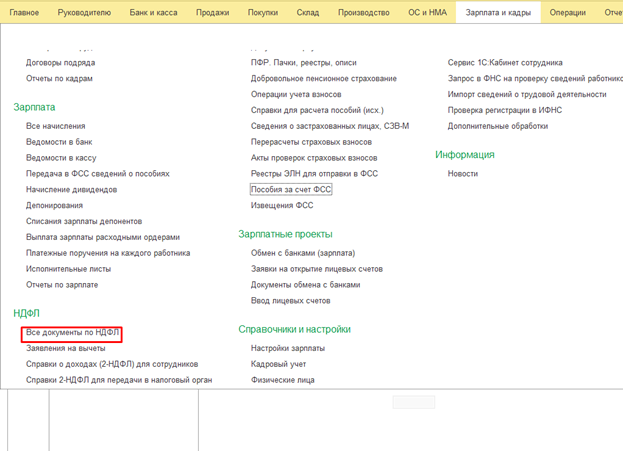

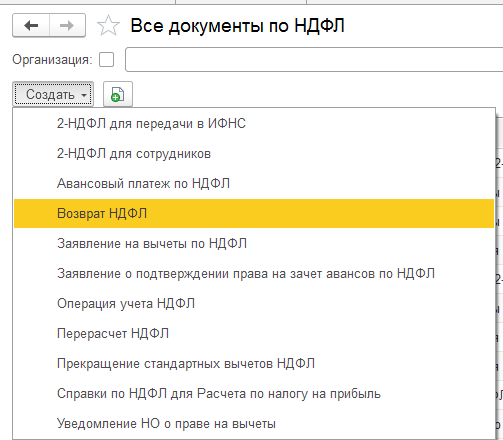

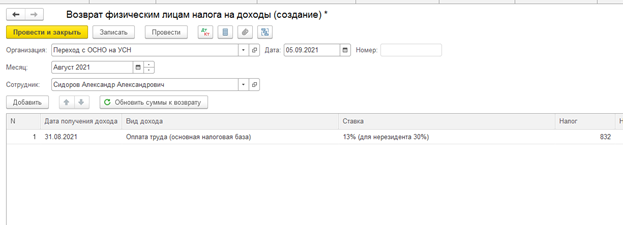

Для этого создаем документ Возврат НДФЛ (Зарплата и кадры – НДФЛ – Все документы по НДФЛ). После заполнения поля Сотрудник табличная часть заполняется автоматически.

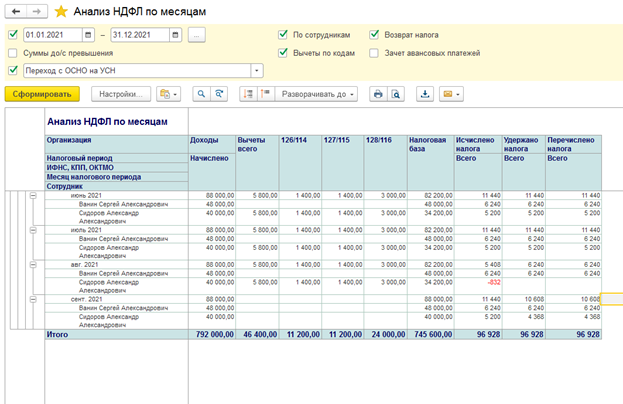

В отчете Анализ НДФЛ по месяцам появилась колонка Возврат НДФЛ (в верхней части отчета необходимо поставить соответствующую галку).

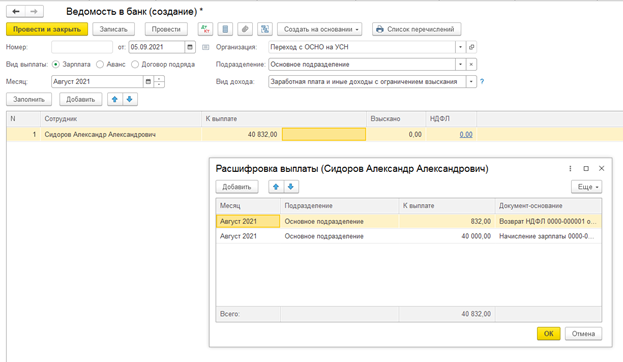

При создании ведомости в банк (или по зарплатному проекту) сумма к выплате будет с учетом 832 руб. – возвращенного НДФЛ. 40 000 + 832 = 40 832 руб. А сумма НДФЛ за август по Сидорову А.А. = 0.

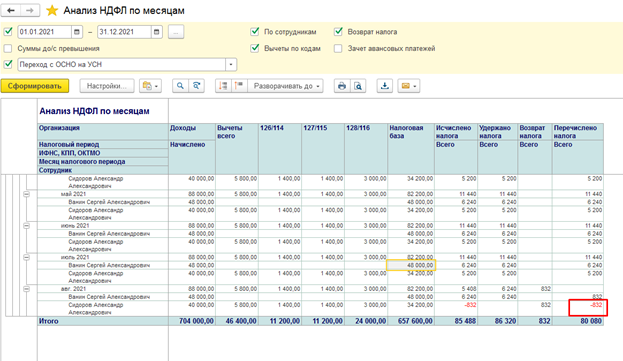

После проведения банковской выписки в отчете Анализ по НДФЛ появляется информация, что перечислить за август 2021 года мы должны меньше на 832 руб. То есть 6 240 – 832 = 5 408 руб.

После перечисления НДФЛ в бюджет в Анализе НДФЛ по месяцам отражено перечисление налога. Разница между Удержанным и Возвращенным НДФЛ за август равна Исчисленному и Перечисленному налогу: (85 488 = 86 320 – 832).

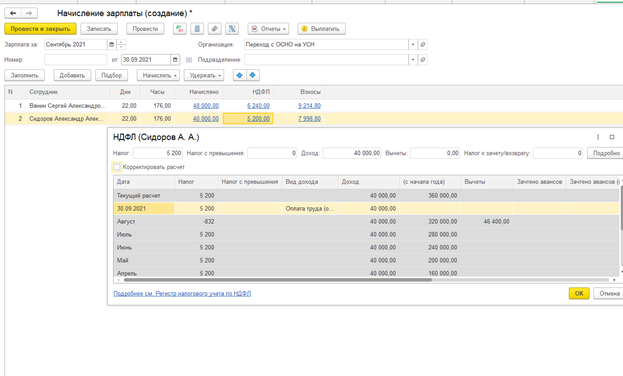

В следующем месяца в документе Начисление будет рассчитан НДФЛ с учетом вычетов на троих детей. В нашем примере вычетов нет, так как достигнута предельная база в 350 тыс. руб.

2 вариант – сотрудник не написал заявление на возврат НДФЛ. Налог по Сидорову А.А. будет исчисляться, но не будет удерживаться до полного погашения излишне удержанной суммы. В бюджет уплачиваем полную сумму, удержанную по всем сотрудникам.

В этом случае у нас введено заявление на вычет.

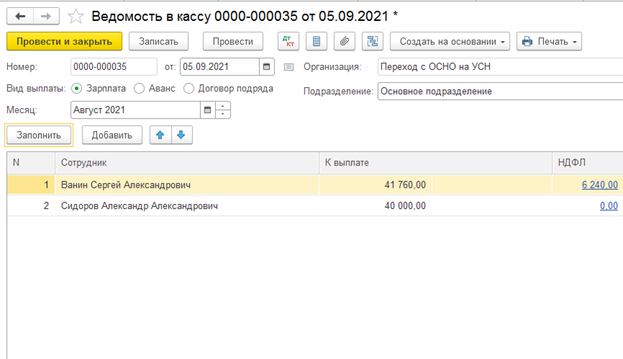

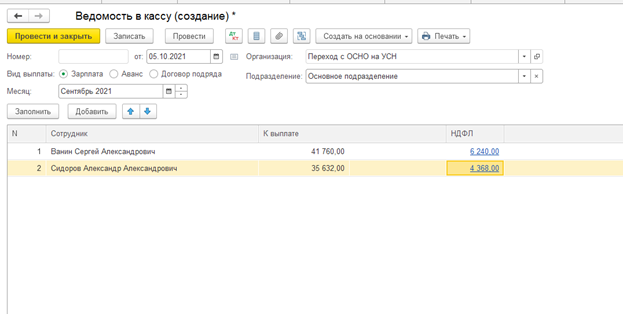

В начислении зарплаты за август так же отражена отрицательная сумма НДФЛ - 832 руб. А в ведомости на выплату сумма к перечислению полная, без уменьшения на сумму НДФЛ.

После выплаты зарплаты и перечисления НДФЛ в бюджет в отчете «Анализ по НДФЛ по месяцам» видно, что сколько было удержано НДФЛ за август, столько и перечислено: 6 240 руб.

В начислении зарплаты за сентябрь по Сидорову А.А. НДФЛ исчисленный 5 200,00 руб. А в ведомости на выплату – меньше на сумму переплаты = 4 368 руб.

В нашем примере переплата в сентябре уже полностью зачтена. Возможны варианты, что зачет будет проходить несколько месяцев подряд.

Консультации по вопросам налогообложения ип, юридических лиц, физических лиц.